多次赔付重疾险,值得买吗?购买需要注意什么?

我分析了一下,这个问题其实隐含了两个小问题:

1、人一辈子得多次重疾的概率有多大?

2、为了多次赔付多花钱,值不值?

一、人一辈子得多次重疾的概率有多大?

推荐多次赔付的产品,理由主要有两条:

理由一:如果得了重大疾病,再想买重疾险,是不可能了。如果这时手持一份多次赔付的产品,就无需为后续保障缺失而忧心。这层考虑,毫无疑问是正确的。

理由二:随着医疗水平提高,重疾存活率也会提高,得多次重疾的概率会越来越高。这个说法,从生活经验中,就能有切身的体会。健康威胁逐渐由急性疾病转向了慢性疾病,发病率上升的同时,死亡率也在下降。

以重疾中发病概率最高的“恶性肿瘤”为例,2018年《柳叶刀》杂志的统计数据显示,我国整体癌症的五年生存率为37、2%,由于医疗条件更好,城市癌症患者的五年生存率还要更高。需注意,这里的5年生存率并不是说得了癌症只能活5年,而是指已经接近痊愈。曾经的绝症,越来越变成生活中朝夕相处的一部分。重疾存活率提升了,是不是就更可能多次得重疾了呢?对于多次得重疾的概率,国内数据并不透明,只能通过一些相近数据类比推断。

首先,重疾复发、恶化的概率很高。根据美国国家癌症研究所的总结,由于共同的致癌因素、治疗方式、遗传易感性等原因,二次癌症成为癌症生存者的主要并发症和死亡原因。

在临床上,每五个新发癌症病例中,就有一位曾经患过癌症。如果0岁到30岁期间罹患癌症,青年、中老年阶段发生二次癌症的风险更是增加3至6倍。中风的情况也不容乐观,由于接受治疗的规范程度不及发达国家,出院后的康复护理尚不到位,所以我国中风患者的复发率相对发达国家更高,中风1年后的复发率达到了11、2%。首次中风后,10年内每3人就会有至少1人罹患痴呆症。

其次,由于治疗手段,身体素质下降等原因,得过一次重疾的人再次得重疾的概率也可能比一般人高。

这方面的数据比较少,小编整理了因治愈率、预后好而饱受争议的甲状腺癌的相关数据,大家感受一下。

二次癌症的风险增加了33%

在诊断为甲状腺癌后的1-5年内

高血压的风险增加了33%

心脏病风险增加了15%

脑血管疾病风险增加了129%

二、购买多次赔付需要注意什么

想要弄懂这个问题,我们先来看看多次赔付重疾险的分类有哪些:

(1)分组多次赔付

(2)不分组多次赔付

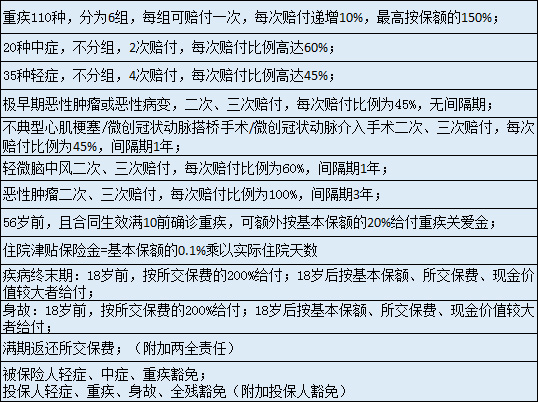

1、疾病分组

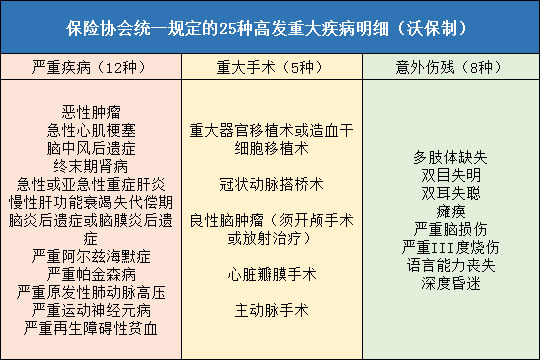

大部分多次赔付重疾险,把保障的重大疾病分布在2-6组里。每个分组一般最多赔付一次,理赔过一次后,该组责任终止,但其他组的疾病保障依然有效。在日常的重疾险理赔中,6种高发重疾的理赔占所有重疾理赔率的85%以上。

但很多产品都不会将这6种高发重疾独立分组,而是将其中有关联的放在一组里。所以,在选择多次赔付的重疾产品时,我们要留意疾病分组。分组的重疾产品,最好能将恶性肿瘤单独列为一组;如果没有,那么这6种高发重疾最好能分散在尽可能多的组里,这样多次赔付的概率会更高一些。

2、赔付时间间隔

多次赔付的产品,在两次重疾赔付之间是有一个间隔期的。多次赔付的重疾险间隔期为180天至1年。有恶性肿瘤多次赔付的产品,两次恶性肿瘤赔付的间隔期为3年或5年。对于投保人来说,间隔期肯定越短越好。

3、哪些人适合购买多次赔付

多次赔付固然是好的,但多一分保险责任就代表保费会提高。相同条件下,多次赔付的重疾险比单次赔付的重疾险,保费会贵30%-40%不等。

因此,多次赔付的产品更适合这些人购买:

(1)预算充足,想得到足够保障的人

(2)有家族病史的人

(3)考虑给孩子购买的人

若有问题或者想了解更多的情况,可以在文章下方留言或咨询在线客服。