不带身故的消费型重疾险好吗?重疾险确诊即赔吗?

一、确诊即赔?

接触过保险销售的都听过所谓的“确诊即赔”、“提前给付”等语句,事实真的如此吗?

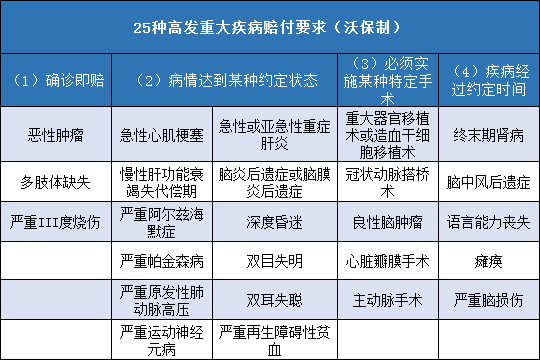

根据2007年由中国保险协会和医师协会共同制定的《重大疾病保险的疾病定义使用规范》中所述,规范中的所称“疾病”是指重大疾病保险合同中约定的疾病、疾病状态或手术,因此可以将常见的25种重疾分为三类:

基于认知的不同,该分类也未形成统一定义,网上也流传着不一样的版本,不过这并不影响我们关于重疾定义的理解。

下面看看这三类都有哪些典型代表。

1、确诊即赔

最常见的就是恶性肿瘤,这也是最高发的重疾,占到保险公司理赔的60%以上。理赔就很简单,凭着穿刺活检的诊断报告即可,真正意义上的“确诊即赔”。

2、达到疾病状态

之前也有人问过我,父亲得了脑中风为什么保险公司拒赔?

我回答:因为脑中风不属于重疾!

属于重疾的是脑中风后遗症,我们来看看关于脑中风后遗症的理赔条件:

脑中风后遗症,指因脑血管的突发病变引起脑血管出血、栓塞或者梗塞,并导致神经系统永久性的功能障碍。神经系统永久性的功能障碍,指疾病确诊180天后,仍遗留下列一种或者一种以上障碍:

a)一肢或一肢以上肢体机能完全丧失;

b)语言能力或咀嚼吞咽能力完全丧失;

c)自主生活能力完全丧失,无法独立完成六项基本日常生活活动中的三项或三项以上。

因此得了脑中风只满足了“脑血管的突发病变引起脑血管出血、栓塞或者梗塞”,并没有满足“神经系统永久性的功能障碍”。想要理赔,必须在发生脑中风的180天之后,还遗留下三种障碍之一。

这类疾病的理赔就有了时间限制,“如果没扛过180天,直接一命呜呼了,那就对不起了,我们不赔。”保险公司如是说道。

3、实施了约定手术

如冠状动脉搭桥术:

冠状动脉搭桥术(或称冠状动脉旁路移植术):

指为治疗严重的冠心病,实际实施了开胸进行的冠状动脉血管旁路移植的手术。

冠状动脉支架植入术、心导管球囊扩张术、激光射频技术及其它非开胸的介入手术、腔镜手术不在保障范围内。

即使得了冠心病,采用的是非开胸的微创冠状动脉搭桥术,也是拒赔的。这与现代的医疗水平格格不入,也引起了不少的理赔纠纷。

由于某些疾病理赔条件过于严苛,坊间也流传着“是重疾险还是绝症险”、“保死不保生”等说法。

也正是响应广大消费者的呼声,减少理赔纠纷,保监会已组织各行业重新修订《重大疾病定义使用规范》和《重疾发生率表》,相信后面的重疾险也会越来越好。

二、得了脑中风马上就会死吗?

上一节,我们明确了部分疾病的理赔条件规定了时间,下面要弄清另一个问题:得了这类重疾,马上就会死吗?

根据《中国心血管病报告 2018》显示:

中国心血管病患病率及死亡率仍处于上升阶段。推算心血管病现患人数 2.9 亿,其中脑卒中 1 300 万,冠心病 1 100 万,肺原性心脏病 500 万,心力衰竭 450 万,风湿性心脏病 250 万,先天性心脏病 200 万,高血压 2.45 亿;

心血管病死亡率居首位,高于肿瘤及其他疾病,占居民疾病死亡构成的 40% 以上,目前,心血管病死亡占城乡居民总死亡原因的首位,农村为 45.50%,城市为43.16%。

中国是心脑血管病的大国,3亿人都存在不同的心脑血管疾病,而心脑血管疾病常见的重疾就有脑中风后遗症和急性心肌梗塞。

脑中风有两种类型,一为出血性中风如脑出血,,这种类型危险性极大;另一种为缺血性中风如脑梗塞,相对为危险性稍小。脑中风发作的3-6小时内被称为“黄金抢救时间”,错过了,轻则致残,重则致命。

急性心肌梗塞也往往让人联想到另一个名词:猝死。

我国每年有180万人死于猝死,平均每分钟有3~4人猝死。而其中75%的都是心源性猝死,短则几分钟,慢则数小时。如果抢救不及时,死亡的风险也很大。

所以,得了这类重疾抢救不及时不仅会死,还会很快。

三、得重疾的概率会有多大?

我们知道了得了脑中风、急性心肌梗塞可能很快就去世,下面又要问一个问题:直接得这类重疾的概率很大吗?

6大高发重疾是指:恶性肿瘤、急性心肌梗塞、冠状动脉搭桥术、脑中风后遗症、重大器官移植术或造血干细胞移植术、终末期肾病(慢性肾功能衰竭尿毒症期),占到重疾理赔的80%以上。虽然这个图包含了确诊即赔的恶性肿瘤和实施约定手术的重大器官移植术,但不影响整体趋势。

在人的一生中,疾病的发生率不断上升,年龄越大,得重疾概率越高。60岁之后,疾病发生率呈线性增长。

而年轻的时候重疾发生率的确很低,40岁之前男性六大重疾累计发生率2.45%,女性2.77%。

另外,随着人们健康意识的提升,也会定期体检。很多疾病在早期就能被发现,被治愈。

因此说,针对年轻群体,直接发生重疾的概率并不会太高,而年纪大的人确实该考虑因病逝世的可能性。

四、弊端

含身故的重疾险可以弥补直接因病逝世的理赔漏洞,但是也有它的不足。

所有这种含身故的重疾,重疾保额和身故保额是共享的。

如线下销售的综合类险种,主险为终身寿险,保额31万,附件险为重疾,保额30万。按照合同约定,先发生重疾,赔付了30万之后再身故,身故保额会根据重疾保额等额减少,也就是只再赔付1万;

五、两全其美?

当然,我们也可以换一种思路,那就是将寿险和身故拆开了买。以30岁男性为例,如下面的方案:

小明和小刚是好哥们,30岁。

小明买了带身故责任的康乐B,重疾保障也比较简单:1次重疾+3次轻症;

小刚在看了我的文章之后,将重疾和寿险分开买,重疾和身故的保障也要更为全面,价格也仅贵了72块钱。

后面,小明和小刚都不幸得了恶性肿瘤,治疗未果因病逝世了,小明赔付了50万,小刚则赔付了50+50合计100万,而这之间仅差了72元/年。

(ps:上述的价格仅供参考,具体价格还要因产品而异,有些产品方案2可能会比方案1贵不少,这里仅提供投保思路。)

做个总结

含身故责任的重疾险可以填补直接因病逝世的理赔漏洞,但是也存在着其弊端。不含身故责任的重疾险并非不好,价格上会更便宜。

如果你很年轻,预算又紧张,完全可以考虑这类更为便宜的重疾险。

年纪稍大,手头预算又充足,又有较强的家庭责任感,可以考虑购买这类带身故的重疾险。一方面随着年龄增大,疾病发生率上升,因病逝世的可能性也会增高;一方面还可以作为寿险的补充。

因此说,保险没有好坏之分,只有合适与否。买保险除了考虑保障责任以外,还应考虑花的保费是否值得。

配置保险确实是门学问,长得漂亮是本钱,保险买的漂亮是本事。