众筹与保险碰撞:会擦出怎样的火花呢?

当然,在现实生活中,当二者无法选择的时候,很多人选择了放弃。

保险到底是什么?

如果我办得到,我一定要把保险这两个字写在家家户户的门上,以及每一位公务员的手册上,因为我深信,透过保险,每一个家庭只要付出微不足道的代价,就可免除遭受永劫不复的代价。

——丘吉尔

谁也不知道,明天和意外究竟哪一个先来,所以保险应运而生。

保险保险,显然保的是一份心安理得与未雨绸缪

保险在中国属实舶来品,最早出现在鸦片战争期间。1949年,新中国第一家保险公司成立,为隶属国务院的中国人民保险公司。随后,如同诸多新兴行业一般,保险经历了中断期、恢复期,如今已进入发展期。

保险到底是什么?

保险法第二条给出了明确定义:

投保人根据合同约定,向保险人支付保险费,保险人对于合同约定的可能发生的事故因其发生所造成的财产损失承担赔偿保险金责任,或当被保险人死亡、伤残、患病或达到合同约定的年龄、期限时承担给付保险金责任的商业保险行为。

简单来说,就是把事故发生的风险以保费的形式转给保险公司。

中国平安董事长马明哲曾表示,“保险帮助人们未雨绸缪,在旦夕祸福之间,有尊严地面对困难和灾难,这是个简单的道理,”他指出,三十多年前保险在中国还几乎是空白,处于拓荒时期。

没错,买保险,其实就是将手里的资金换个地方储蓄。不过与“存折”等储蓄工具不同的是,保险更像个蓄水池,蓄的是一张张保单,一旦到了该完成使命的那刻,就会发挥其“以小博大”的高杠杆保障作用,让人不至在厄运降临时“求爷爷告奶奶”。

买保险,买的不仅是一份保障,还有安心与尊严,宛若一把保护伞,护着自己,也护着家人。

作为一种转嫁风险的手段,保险本应成为家家户户的必备,但当下,保险的普及程度却远远达不到如此,这是为什么呢?

原来,在保险后来的发展当中,保险变了味道,很多人买了保险,但是没有买到平安。

当然,这跟国内保险的环境有关:

一、民众保险意识不高。

保险意识不高实际上也存在更深层次的原因:保险业历史较短,社会影响力有限;居民收入偏低,购买力不足,文化素质偏低,难以理解保险合同;传统计划经济由国家和集体承载风险的思想难以转变,民众普遍存在侥幸心理;保险公司宣传忽视保障本质。

二、保险业乱象丛生。

内部管控不到位、侵害消费者权益、非法夸大宣传、客户信息安全保护不到位等乱象时有发生,让本就对保险存疑的消费者更为丧失信心。

三、保险“牌面”保险代理人得不到认可。

提起保险代理人,你会想到什么?

一群拿着传单的大爷大妈(当然这里没有任何歧视大爷大妈的意思)。

由此观之,中国的保险代理人主要存在三项问题:主要问题为水平参差不齐,专业技能不达标,推销方式不当;其次为保险公司的培训教育不到位;最后,少数代理人为“害群之马”,存在道德与诚信问题。

归根结底,就是保险在中国发展时间尚短,相比西方保险数百年的年龄,中国保险还是个宝宝。如马明哲所称,相比西方保险业已经“从摇篮到坟墓”覆盖到人一生的各个阶段,国内保险业还需要不断地学习、完善。

但不论如何,保险本质就是,给自己留一条退路。

众筹到底筹的是什么?

众筹让人又爱又恨。

当很多人骂众筹是一场骗局的时候,很多人也在疯狂的加入,当然也有人在不断的退出。

坦诚来讲,众筹,筹的是一根救命稻草与情非得已。

众筹到底是什么?

简单来说,是指一种向群众募资,以支持发起的个人或组织的行为。

当公益遇见众筹,“一方有难八方支援”的新故事就此开始。

2013年成立的众筹网则算是中国公益众筹的鼻祖,也将众筹这一概念彻底推到了国人面前,随后水滴筹、轻松筹等一众公益众筹平台如雨后春笋,纷纷成立。

公益众筹的初衷显然是值得肯定的,如水滴筹创始人沈鹏谈及创业初衷时曾表示,“用我们的努力,去做一些对身边人有用的事,做对整个社会有益的事,这是我们整个团队的梦想和初衷。”

对于一些确实“家徒四壁”的人来说,公益众筹的出现就好比星辰与光。

2017年2月,湖南的一名美团外卖骑手被查出患恶性肿瘤,但无奈资金不够,只能求助水滴筹,20万元,1天筹成。

……

根据盈灿咨询发布的《2017年中国众筹行业年报》,2017年,公益众筹成功项目数为17374项,公益众筹筹资总金额为3.51亿元。另外,公开数据显示,捐赠主体中有70%左右为80后、90后,呈年轻化。

公益众筹,为一个个危难的家庭展现了一种新的可能,由于低门槛、交互性与传播性强,让这些不幸事件得以快速得到网民关注,通过转发与分享打破了传统募捐在时间与空间上的制约。

但“成也低门槛,败也低门槛”,当这种低门槛公益众筹放到社会中,一些人便打起了歪主意。

比如奇葩捐款。奇葩年年有,今年到众筹。公开资料显示,诸如“我要还蚂蚁借呗”、“我要买GTR”等筹款项目层出不穷,甚至还有人因车祸撞死人众筹丧葬费。

2018年,因车祸撞死4人,杨某被要求赔偿12万元丧葬费。荒唐的是,杨某随后竟在轻松筹上发起《撞死4人,赔不起,请各位帮帮我》的筹款项目,轻松筹当天发现后即关闭了该项目。

再比如诈捐。

2019年,男子唐某某利用购买的“急性淋巴细胞白血病”假病历,在轻松筹平台上发起筹款,计77人捐款858元。后唐某某又在水滴筹上虚假筹款,被发现并报案。

再再比如富人哭穷。一般来说,要是有钱,谁还愿意祈求别人的帮助?别说,还真有。

2019年,德云社弟子吴帅(艺名:吴鹤臣)因凌晨突发脑出血被送往医院救助,吴帅的妻子在水滴筹上发起募捐,但被曝出其家里有北京两套房产和代步车,家里两位老人退休金每月1万元,而后吴帅的妻子停止了募捐。

…。。

在诸多恶性事件的加持下,网民们捐款的热情逐渐消散,一旦善意被消耗殆尽,那么真正需要募捐的人们又将如何寻求救命稻草?

类比老人摔倒,2006年彭宇扶起一摔倒老人却遭讹,而后此类恶性事件时有发生,公众对待此类事件的第一反应也从扶老人变为该不该扶。2018年9月7日,一江苏老人倒在地上15分钟无人扶,最后被轿车碾压身亡。难道公益众筹最后也会变成这样吗?

加之朋友圈频发刷屏的轻松筹、水滴筹项目,这另类的“道德绑架”也让网民的态度从热心捐助变为司空见惯。

同样,公益众筹本身的初衷其实是有益的,只是仍存在信息不对称性,监管仍需加强。

保险or众筹?

保险与众筹,看似不同,但又是相通的。

众筹和保险的本质都是“人人为我,我为人人”,所以,保险其实是最契合“众筹精神”的产品。保险公司作为项目的发起人,通过收取保费募集资金,当保险事故发生时,赔款的支出则来源于众筹的保费。众筹与保险的核心是相同的,都是互助,大家各尽所能、各取所需。

那么问题来了,究竟是选择保险还是选择众筹呢?

网络上,诸位均将保险与众筹放到了对立面,对保险一片叫好,但对公益众筹却是声讨,但客观来说,双方其实并不完全对立。

在有能力的情况下,选择保险更为体面,可以有尊严地治病,在保险照顾不到的角落,可以用众筹填补。但如果没有能力保险的话,希望众筹真的能成功伸出援手,救人于水火。

那,如果众筹与保险碰撞,又会擦出怎样的火花呢?GPLP犀牛财经发现,市面上确实存在“众筹+保险”形式的产品,此类产品以蚂蚁金服旗下的相互保为代表。

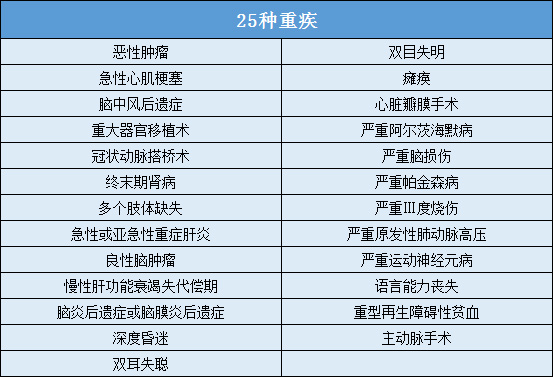

相互保于2018年推出,2019年改名升级互相宝,针对主体为蚂蚁会员。相互保,顾名思义,相互保险。在互联网普及的当下,相互保限定了资金的用途,锁定为“大病互助”,此谓保险,资金来源为“积小成大”,将保险费分摊到参加相互保的每一位用户上,每次仅需几块。

甚至加入该产品只需要是0元加入、众人互助、每人分摊小于一毛就能获得10万元到30万元(40-50岁保障金额为10万)的保险保障,这样的宣传语真的是极具诱惑力。加之蚂蚁金服全渠道的大力推广,产品很快就刷爆了微博和微信朋友圈。

然而,这也只是一个营销概念,既不是保险产品,也不是众筹产品。

早先的相互保是一款团体重疾保险,改版后的“相互宝”则是一款基于互联网的互助计划。

所谓保险,是指投保人根据合同约定,向保险公司支付保险费,一旦触发合同约定的理赔条款,保险公司就必须要赔偿相应的保险金。

相互宝显然不具备保险的“刚性赔付”特征。从“相互宝”的用户服务条款中也可以看到,在“互助金额”说明中明确写道“我们不承诺您能获得确定的风险保障”。

最后,相互宝与保险完全不沾边。

保险之所以稳固靠谱,除了因为它是一门传统的老买卖外,还因为它受《保险法》等一系列法律法规的约束和保护。想开张营业从普罗大众手中收取保费,必须满足法律法规规定的准入门槛,不仅需要满足注册资本、偿付能力等要求,还需要有一批具备任职专业知识和业务工作经验的董事、监事和高级管理人员,同时要有健全的组织机构和管理制度、符合要求的营业场所和与经营业务有关的其他设施等等。

然而,相互宝并不具备,当然,从目前的监管政策来看,要从事保险这项买卖的准入门槛是相当高的,想要姓“保”,还真不是有钱就能实现的。

因此,选择保险还是众筹,依旧是一个难题。