海保擎天保深度测评!对比热门重疾险性价比高不高?

根据相关数据推算统计,人一生患重疾的概率在72%左右,那患多次重疾可能吗?

答案是可能的。

因为人一旦患过重疾后,身体免疫会有所下降,罹患其它疾病的可能性会上升。另外从多种疾病也能证明,可能发生多次重疾。

比如癌症,大家都不陌生,容易复发,转移,而且放化疗对身体主要器官伤害也较大。

有研究表示:乳腺癌放疗可导致以后缺血性心脏病发生率增加;

还有三高人群,易发心脑血管疾病,还会增高癌症的发生率。

因此,重疾多次赔付还是有必要买的,我认为如果贵15-20%,是可以接受的,但要贵的太多,就得再考虑了。

今天我们来看看海保人寿近期推出的一款多次赔付重疾险——擎天保

一、海保擎天保保障什么

海保擎天保具体保障如何,先看它的产品形态☟

可以看到,擎天保是一款多次赔付的重疾险,保障期限分为定期和终身,根据个人需求和预算来选择。接下来,我逐一说下具体保障内容:

1、重疾保障

110种重疾,分6组,赔6次,每次赔100%保额。

前面说到重疾多次赔付是否必要,擎天保可赔6次,虽然一个人患6次病的概率较低,但如果价钱不会贵太多的话,总比单次赔付的好。

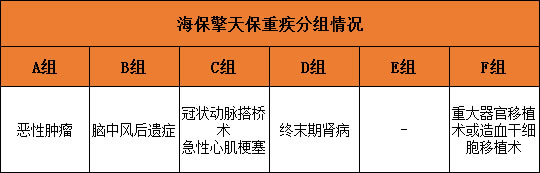

而分组呢,就是将110种疾病分别分到不同组别,同一组的疾病只有一次理赔的机会,所以我们要看占到重疾险80%理赔的6大高发重疾分组情况:

可以看到,擎天保将理赔率最高的恶性肿瘤单独分为了一组,提高多次赔付概率,而其余高发重疾则分散在其他组,总的来说,分组还算合理。

2、轻症/中症保障

轻症中症都是不分组多次赔付,赔付保额属于中等水平,没有太大优势。

再来看看高发轻症覆盖情况,这也是一个重要指标:

轻症并不像字面上的“轻”,它是重疾的前期,如果没有早治疗,也极容易发展成重疾。

保险行业协会对25种重疾进行了统一的规范和确定,对于轻症,并没有一个统一的标准。但根据理赔数据统计,整理了11大较高发轻症。

如果说一款重疾高发轻症缺一少三的话,就得好好考虑值不值得买。

而擎天保高发轻症都有保障在内,其中轻微脑中风还列到了中症,提高了赔付额,整体来说,覆盖情况还不错。

3、身故保障

18岁赔保费,18岁赔保额。

这是基本设置,我就不再详细说了。

4、癌症二次赔(可选)

确诊恶性肿瘤,二次确诊,间隔期3年,赔100%保额。包含新发、复发、转移、持续四种状态。

前面也说到了,癌症是最高发的疾病,也是理赔率最高的重疾,而且容易二次复发,因此多次赔还是有实用性的。

5、特定疾病保障(可选)

男/女各15种特定疾病,年满18周岁后,确诊其中一种疾病,即可额外赔30%保额。

具体病种如下:

可以看到,男女特定疾病都包含了不少高发的疾病,比如女性乳腺癌、子宫颈癌,男性肺癌、肝癌等,确诊可以额外赔付30%,还是不错的。

附加可选保障,具体保费如下:

可以看到,附加特定疾病,男性的保费要多一半左右。而附加癌症二次赔,女性的保费则比男性还要多几百。

总的来说,擎天保基础保障都有,还可选癌症二次赔,特定疾病,可以满足不同需求的人群,只是赔付保额没啥诱惑力。那和其他对比产品如何?保费上有没有优势?

二、海保擎天保对比其它产品竞争如何

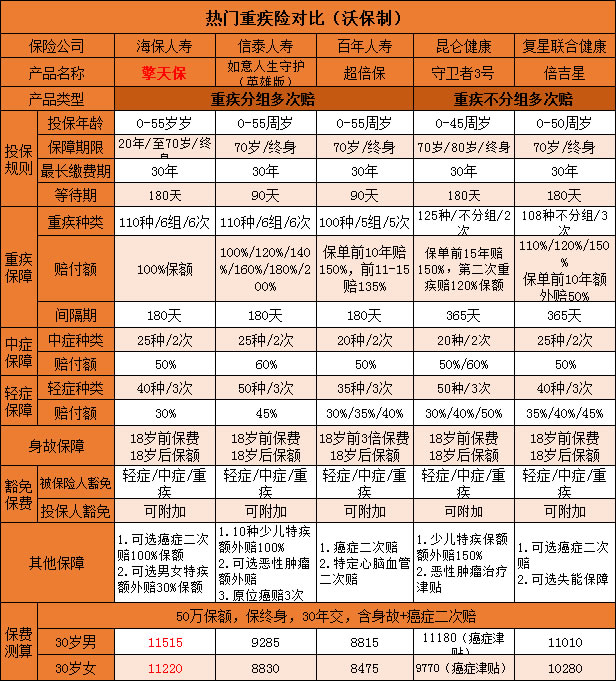

如今性价比高的重疾险越来越多,而海保擎天保保障中规中矩,能否在众多重疾险种突出重围呢?我挑选了几款热销重疾险,直接看对比图:

从对比可以看到,海保擎天保的赔付保额略低,对比同类型产品没有太大优势,保费也相对更高,整体来看,性价比不高。所以,我认为:

●如果追求性价比:百年超倍保

保障全面,重疾额外赔,还可附加癌症二次赔,特定心脑血管二次赔,保费是这几款产品中最便宜的,相对来说,性价比更高。

●如果想要保障全面:如意人生守护英雄版

重疾递增赔付,轻症中症赔付是这几款产品中赔付最高的。包含少儿特疾额外赔,原位癌赔3次,特别关爱身故金、恶性肿瘤二次赔、特定职业保障等,保障丰富全面。

●如果看中重疾不分组:守卫者3号、倍吉星

两款产品都是不分组多次赔付,且都有重疾额外赔付。其中守卫者3号对少儿特疾额外赔150%保额,保障力度大,还有癌症医疗津贴。而倍吉星不分组赔付3次,赔付保额也不错,可附加癌症二次赔和失能保障。

小沃总结:

海保擎天保和同类产品对比,保障一般,保额也没有诱惑力,而且价格也贵,性价比不是很高。分组多次赔和不分组多次赔相比单次赔付的重疾险保障力度是更强,但是保费也会更贵。如果预算有限,条件不允许的话,也不用过于追求多次赔付,选择性价比高一点的重疾险也是不错的选择。

如果不知道如何挑适合自己的产品,可以在线咨询,小沃可以为您解答疑惑,让您少花冤枉钱哦~