重疾险有必要选多次赔付吗?认知错了就血亏了

不少保险公司为提高自身竞争力,不断地推出了很多具有独特优势的产品,像多次赔付型重疾险就是其中一种。那么我们购置重疾险有必要选择多次赔付的吗?以下将从几个方面进行解说。

一、什么是多次赔付?

传统重疾险,在被保险人因病理赔过一次后,就会终止合同。被保险人因为患过重疾,存在理赔记录,再买重疾险时往往被拒保。为了让理赔过的消费者,还能获得保险保障,不少保险公司推出新的重疾险产品,主打“多次赔付”。不同于传统的重疾险,多次赔付重疾险将疾病分成多组,按组理赔,理赔过一组后,该组责任终止,仍重疾险产品,除了能够提供重疾保障外,还可保障轻症。可多次赔付的重疾险产品,理赔次数的升级不光体现在重疾责任上,不少产品轻症可赔付多次。更有甚者,轻疾能赔付三次,重症也可赔付三次。当然,多次赔付是需要付出代价的,根据赔付次数的增加,保费也会上涨5%-10%不等。

二、多次赔付肯定好吗?

1、疾病分组

很多购买多次赔付型保险的客户,心里想的往往都是如果得了不同的重病,那么都可以从该类保险中获得理赔。

然而,实际上很多产品是会对不同的疾病进行分组的,比如某多次赔付型重疾险将100种疾病分成了6组,每组疾病只会赔付一次。

也就是说,假如小王购买的产品将恶性肿瘤和慢性肝功能衰竭放在了一组,而小王如果在得了恶性肿瘤时进行了赔付的话,那么如果小王再患有慢性肝功能衰竭,将不能再次获得赔付。

2、间隔时间

除了疾病分组之外,很多“多次赔付型”重疾险还会对患病的先后时间间隔进行规定,一般而言,此类产品规定的间隔时间都在180天左右,也有的产品会要求间隔365天。

再拿刚才的例子来说,很幸运,小王购买的产品将恶性肿瘤和慢性肝功能衰竭分成了两组,要求间隔时间为180天,不巧的是,小王在患了恶性肿瘤后,仅仅100天以后就患了慢性肝功能衰竭,这种情况下,他是不会得到第二次赔偿的。

3、理赔条款含坑

好了,那么如果小王购买的保险中,即把恶性肿瘤和慢性肝功能衰竭分成了两组,他患病的时间间隔又超过了180天,那么就可以得到赔付了吧?先别急,有的保险还在理赔条款中给你埋下了坑。

比如下面这款保险的条款:需要在确诊恶性肿瘤的第三年才能赔付10万,第六年则再赔付10万。

然而,有多少患有恶性肿瘤的患者能够在没有足够的治疗经费的前提下撑那么多年?要知道,在患有恶性肿瘤之后,能够撑过2年的都寥寥无几。

三、多次赔付怎么选?

判断多次赔付重疾险产品是否值得买,需要关注多个方面,比如费率、重疾分组情况、间隔期、轻症(包括中症)疾病病种及赔付比例、赔付次数等。仅就重大疾病多次赔付而言,重疾分组情况是判别保障责任优劣的关键,在此基础上,费率关系到是否具有性价比。

根据多次赔付重疾险对重大疾病分组情况的处理,可分为两种:分组和不分组。

重疾不分组:不同种类的疾病可进行多次赔付。比如保100种重疾不分组,但两次或三次确诊重疾的时间有限制,通常是间隔365天。

重疾分组:分组即把疾病分成不同的几组,每组疾病只有一个理赔名额,不同组的疾病才可以多次赔付。

如果想要提升多次理赔的概率,必须尽可能拉低同一组内重大疾病的发生率。可以通过两种方法实现:①恶性肿瘤单独分组;②增加保障疾病,尤其是6种核心重疾的分组数量。

但是,只要分组就难免会出现这种情况:发生二次理赔的重疾与第一次属于同组,理赔的时候难免会受挫。最佳的选择无疑是不分组多次赔付。

综上所述,多次赔付重疾险保障从优到劣依次为:重疾不分组>恶性肿瘤单独分组且核心重疾分组较多>恶性肿瘤不单独分组。

如果一款多次赔付重疾险,保障较优,且具有费率优势,那肯定是非常理想的情况了。

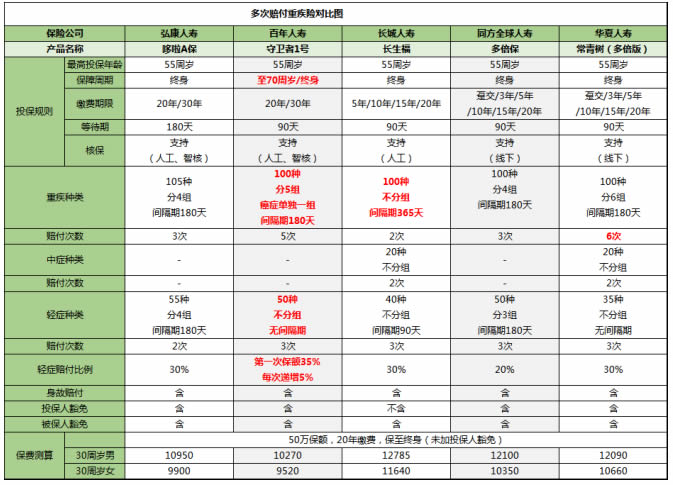

四、推荐几款高性价比多次赔付重疾险

上面几款多次赔付重疾险都挺不错的,大家可以考虑一下。

五、沃保小结

多次赔付重疾险确实是近几年重大疾病保险的创新,但是并不适合大多数预算有限的年轻家庭。

如果你属于预算较为充足,买到足够的保额毫无压力,家族中有多个病种的既往病史,或者给孩子买保险,那么,建议选择病种分组合理且费率较有优势的多次赔付重疾险。