目前市场最好的养老年金险,性价比高的养老年金险排行榜

养老年金险作为一种重要的保险产品,为人们的退休生活提供了稳定的经济支持,帮助个人应对退休后可能面临的各种挑战。

目前市场最好的养老年金险,性价比高的养老年金险排行榜

一、国寿鑫益丰年养老年金保险(分红型)

国寿鑫益丰年还融入了分红机制,这意味着您的养老基金不仅能在时间的推移下稳步增长,还有机会分享到保险公司的经营成果,实现财富的二次增值。

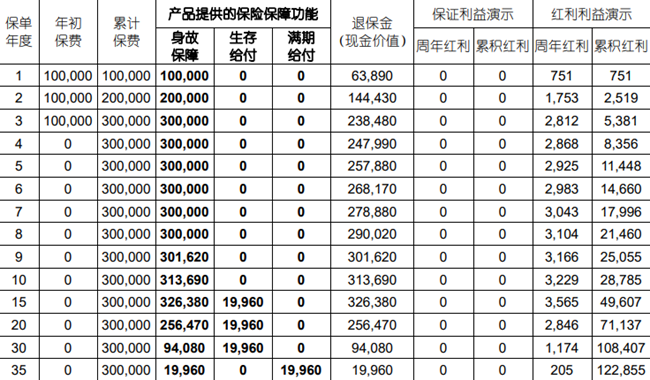

以林女士、40 周岁、保险期间:至 75 周岁、交费方式:三年交 、年交保险费:100,000 元、 基本保险金额:19,960 元、养老年金领取方式:年领 养老年金开始领取日:年满五十五周岁的年生效对应日。

利益演示:

说明:

1.上述演示是基于保险公司的精算及其他假设,不代表保险公司历史经营业绩,也不代表对保险公司未来经营业绩的预期。保单的红利分配是不确定的,实际红利金额根据分红型保险业务实际经营情况决定;

2.各保单年度的身故保障、生存给付、满期给付、退保金(现金价值)、周年红利和累积红利为保单年度末数值;

二、新华人寿快享福2号养老年金险

新华快享福2号养老年金险,最高支持65周岁投保,延续快交快领的优势,最快保单满5年就可以开始领取年金,全国可投,无需双录,起投门槛低至2000元起!

我们以30周岁男性投保新华人寿快享福2号养老年金险为例,选择年交保费10万元,不同投保方案对应的年金领取情况如下:

可以看到,快享福2号不仅领取快,现金价值增长也快。两种领取方式,趸交的话,现金价值加上已领取的年金,都是第4年末即可超过已交保费实现回本,3年交是第5年末回本,5年交则是第6年末回本。

如果选择3年交,在保单满5年开始领取年金,来看看具体的领取收益情况:

可以看出,现金价值一直都是保持在30万左右,并且持续终身。可以理解为客户的“本金”一直在,每年还可以领取年金。

从第6年开始,每年都可以领取7340元,到了60岁累计已领取约18万的年金,到了80岁已累计领取约33万的年金,并且一直可以领下去。

注:以上为案例演示,具体以条款/实际情况为准!

三、人保民享福·福寿年年3.0商业养老险

人保民享福·福寿年年3.0商业养老险提供两种投保方案灵活选择,可终身或固定期限10(或15、20、25)年领取,领取方式可选年领或月领,到期可指定银行卡自动领取养老金。为未来养老生活提供了一份稳定的现金流。

陈先生,30周岁,投保时缴纳首次保险费1万元,后续无追加保险费,并与我们约定初始费用为3%,养老年金领取起始日为60周岁的生日。假设每次所交保险费均按照约定的50%:50%分配比例分别进入稳健型投资组合账户和进取型投资组合账户。

假定低档结算利率:

以上为案例演示,具体以条款/实际情况为准!

四、复星保德信星海赢家(青鸾版)养老年金险

复星保德信星海赢家(青鸾版)养老年金险,回本快、现价相对较高、可部分领取,在一定程度上具备储蓄型增额终身寿功能,可同时防御储蓄缺口风险与现金流缺口风险。

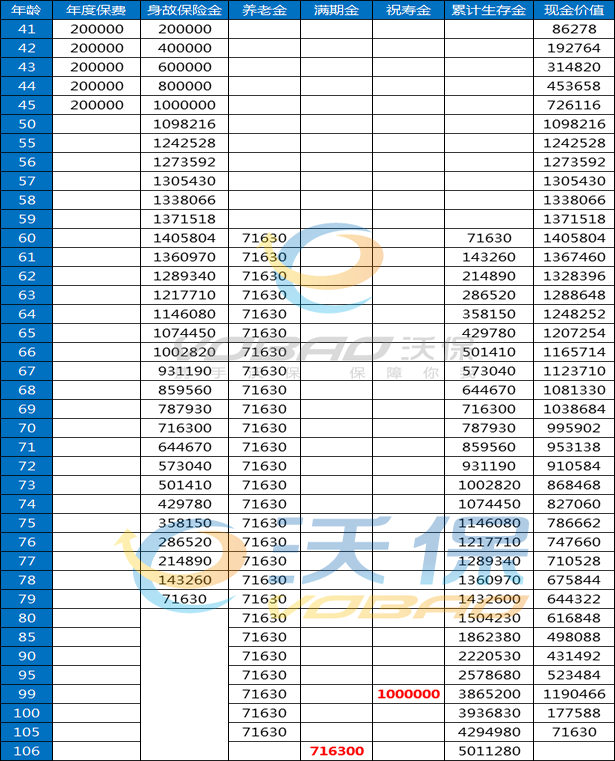

方案一:保至106周岁、保证领取20年、保证领取期间内有身故金、保单终身有现价、99岁有祝寿金、106周岁有期满金。

举例:40岁男士,选择20万x5年交,总保费100万。

①关于领取:

假如选择60岁开始领取,领取7.163万/年或6088.55元/月,保至106周岁,到99岁可领取祝寿金100万,到106周岁可领取期满金71.63万。

到80岁总计领取150.423万,到90岁总计领取222.053万,到106岁总计领取501.128万,合同结束。

②关于身故:

若没领几年就不幸身故,合同也可以保证20年的总金额:即143.26万。

比如:领了10年后如果不幸突然身故,此时共领取71.63万,家人可以拿回71.63万的身故金赔付,合同结束。

③关于保单现价:

保单一直有现价,即如果以后因为一些情况不想领钱了,也可以通过退保拿钱,比如在70岁的保单年度末如果退保可以拿回99.5902万。

注:以上为案例演示,具体以条款/实际情况为准!

五、太平卓越颐养(鸿福版)养老年金保险(分红型)

太平卓越颐养(鸿福版)养老年金保险(分红型)在缴费方式上,客户可灵活选择最长20年的缴费期限,以适应不同经济规划需求。此产品不仅包含稳定的养老保险金,还附加了身故保障金,全方位构建老年生活的安全网。

例如,陈女士50周岁,身故保险金为25万元,如果被保险人在养老保险金开始领取日零时之后身故,身故保险金为零,合同终止。

现金红利、增添惊喜:

公司经营成果每年将以现金红利的方式与客户分享,如红利领取方式选择为累积生息,那么以下各保单年度末的红利演示为:

注:以上为案例演示,具体以合同条款为准。

如需了解以上产品更多详细内容或者其它更多相关产品,可以点击“立即咨询”或“免费获取方案”,我们会为您安排专业的保险顾问一对一为您服务,为您选择最合适的方案,让您花最少的钱,买到属于最合适您的保障!