2021渤海人寿前行无忧终身寿险怎么买?要交多少年?

相信大家一定都知道增额终身寿险也是终身寿险的一种,不过除了有保障身故或者全残的功能外,增额终身寿的保额会每年以固定的利率进行复利增长,和普通的寿险比起来,具有较高的资产规划属性。

由于投入的钱可以终身复利增长,所以它既能当教育金、养老金,也可以在百年归老后,把这笔钱直接留给子女。

它相当于是在保险公司开一个“身故保障+储蓄”账户,现金价值回本快、保额以固定比例增长,而且随时可通过“减保”领取资金,灵活规划用途。

那么我们今天要说的前行无忧就是这样一款产品,它的保额每年以3.5%复利形式增加,安全稳健。

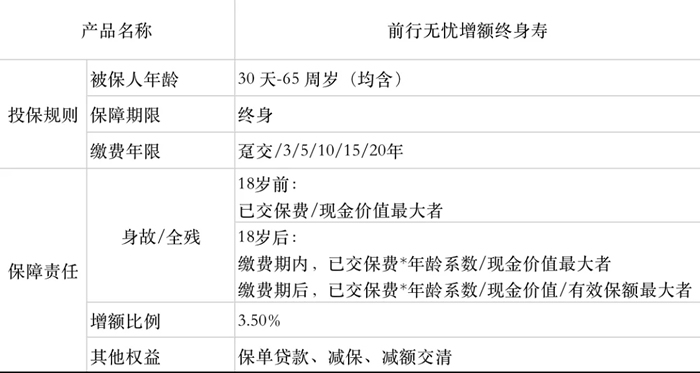

一、渤海人寿前行无忧终身寿险保什么?

二、渤海人寿前行无忧终身寿险有什么优势?

1、利率锁定,资金稳定增值

前行无忧增额终身寿险的保额会以每年3.5%的利率终身复利递增,保至终身。这意味着,活得越久,保额越多,赚的更多。

举个例子:

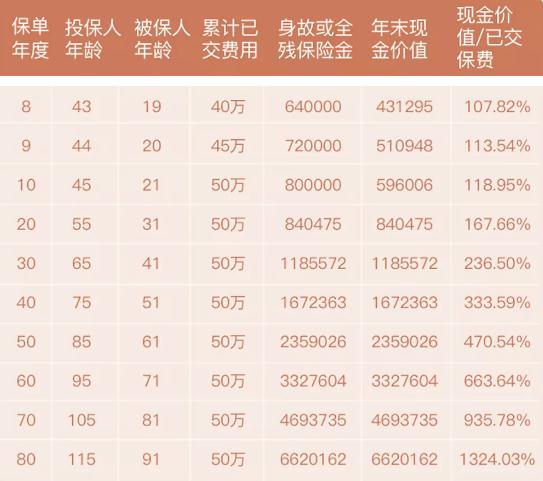

刘先生为11岁女儿购买了一份前行无忧增额终身寿险,投保10年,每年5万为例,前行无忧表现如下:

上图可见在投保的第8年度,现金价值》已交保费。

保单第30年保单年度末,现金价值已经超118万,是已交保费的2.365倍。

保单第60年保单年度末,现金价值高达332万,是已交保费的6.6364倍。

而被保人活得越久,保单价会持续复利增长,获得更高的收益率。从持有10年的59万到持有80年的660万,是已交保费的13倍多!

2、用途多样,一份保险保全家

前行无忧增额终身寿险支持保单贷款和减保,所以在需要用钱的时候,可以通过保单贷款、减保的方式,灵活取现,获得一笔现金流,减轻自己的资金压力。是真正的财富增值保值利器!

30岁的刘先生看着刚出生的女儿,希望为家庭的未来做一些财务规划,经过一番研究和对比,最终选购了性价比高的买了一份前行无忧增额终身寿险,10年期缴费,每年交5万。

保障第10年,保单现金价值就已高达59.6万

用法一:孩子的生活保障资金库

18年后,孩子开始上大学,刘先生便可以取出10万用以支付孩子每年上学的学费生活费,而此时刘先生保单的现金价值是78.5万多,取出10万后,剩余68万多仍旧可以复利增长。

假如刘先生个人收入持续增长,完全可以支付孩子上大学的费用,那保单里的钱将持续复利增长。

刘先生60岁时,保单的现金价值超过了118万,此时孩子需要买房,那刘先生就可以通过减保提取20万元现金帮孩子买房,剩余95万多仍可以复利增长。

等到小刘65岁时,刘先生为孩子买的这份首先的现金价值已经增值到318万多。小刘可以提取剩余的现金价值作为养老金,也可以做部分减保继续用于缓解小小刘的生活压力。

可以说,购一份险保全家无忧!

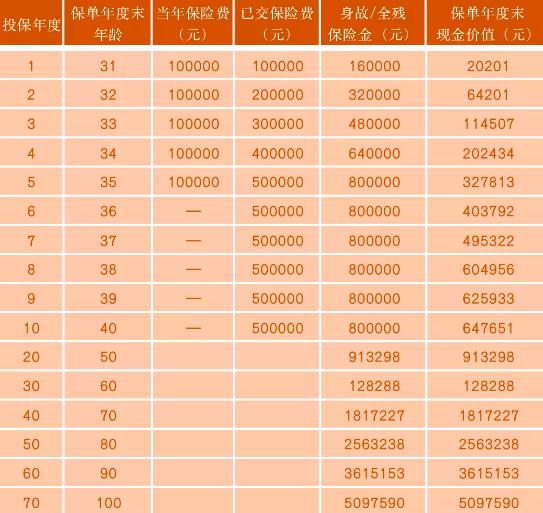

用法二:给自己的养老保障金

王先生今年30,买了一份前行无忧增额终身寿险,投保5年,每年10万。到王先生60岁时,保单的现金价值已超过了128万。

此时王先生的退休金若不足以支撑他的生活消费水平,则可以选择每年取出5万。

减保领取到100岁,共40年,一共能领200万。到101岁时,现金价值还剩69万多。如果王先生101岁不幸身故,这69万可以一次性给到家人,作为财富的传承。

这里只是交费 50 万为例,如果前期交更多的钱,那么退休后能领的钱会更多,具体交多少建议大家根据自己的需要及实际情况来定。

用法三:财富传承的最佳工具

前行无忧增额终身寿险可指定受益人,定向传承财富,把钱传给想给的人,避开遗嘱继承、法定继承等麻烦和法律纠纷。

此外,因为保单的现金价值是投保人的,跟被保险人的债务没有关系,所以“身故理赔金”不属于遗产,可以保全这笔赔偿金,有效隔离被保险人的债务。

投保增额终身寿后,受法律保护。银保监会对保险公司的监管较严格,合同均是由银保监会审批的有效合同文本,所有安全性不用怀疑,无论何时,保险公司都要且必须进行兑付。

3、缴费灵活,保险金赔付灵活

相较于市面上众多终身寿险保障金的赔付方式,前行无忧增额终身寿险更灵活。

尤其是在18岁对应的年度保单日期前、或缴费期满后身故/全残赔付时,会取“已交保费*年龄系数”和“对应保单现金价值”二者中取数值大者进行赔付,相较于市面上只赔付已交保费的险种,会更显贴心,灵活。

此外,前行无忧增额终身寿险的缴费方式更灵活,最长支持20年缴费,降低了投保人缴费的压力。

总的来说,渤海前行无忧增额终身寿险保额以每年3.5%的利率终身复利递增,支持保单贷款、减保及减额交清。而且健康告知比较宽松,想要购买增额终身寿的朋友真的,不要错过!

最后小编推荐几款还不错的产品:

点击查看:新华康乐无忧两全保险

以上就是“渤海前行无忧增额终身寿险”的测评,如有任何疑问,或者对产品有兴趣,想要购买的话,可以点击旁边的“免费获取方案”,我们会有专业人士为您服务。