2021复星联合福特加重疾险多少钱?谁能买?在哪买?条款解析

福特加是复星联合健康保险公司旗下的一款重疾险,它是多次赔付型的重疾险,重疾可赔付6次,60岁前额外赔100%的保额!保障高端,价格也很有优势,性价比高。那这款重疾险值不值得买呢?可以在哪投保呢?

复星联合福特加重疾险谁能买

投保年龄:0-60周岁

保障期间:终身

最长交费期间:30年

等待期:90天

投保职业:1-4类

智能核保:有

复星联合福特加重疾险条款解析

福特加的一大亮点是60周岁前,重疾额外赔100%基本保额,相当于买50万赔100万。

总的看下保障内容:

(1)重疾多次赔

福特加保障110种重疾,分6组,赔付6次,间隔期180天。

首次确诊重疾,赔付100%保额;后续每确诊一次重大疾病,在原基础上递增30%的保额,最高可以赔付250%。

下面是这款重疾险对6种高发重疾的分组情况:

癌症是高发重疾,福特加将恶性肿瘤单独拿出来,其他疾病的分组也比较合理。

但其他4种高发疾病,被放在2组里,就算全部确诊,最多也只能赔2次。

(2)轻中症保障

福特加重疾险保障28种轻症,不分组无间隔赔付6次,依次给付30%、38%、48%、57%、66%、75%基本保额。

保障58种中症,不分组赔付2次,每次赔付70%基本保额,创下重疾险市场新高。

轻症增赔付次数高达6次,赔付比例逐渐递,保障力度很给力,同时也更加人性化。

(3)可选责任

福特加有多项实用性很高的可选责任,分别是:

A.癌症多次赔付

福特加重疾险的癌症多次赔付间隔期为3年,无论是新发、复发、转移还是持续,都能赔付160%基本保额,赔付2次。

附加癌症多次赔是非常必要的。

提起癌症,很多人想到的是虚弱和死亡,总是叫人不寒而栗。

现在国家对重疾险有统一规定,所有的重疾险都必须包含癌症。而癌症也是目前最高发的重疾,占到了60%以上的重疾理赔。

肺癌、肝癌、胃癌和乳腺癌等,都统一包含在恶性肿瘤——重度里面。确诊癌症后,重疾险就能直接赔一笔钱,可以用来治疗或者补偿生活费等等。

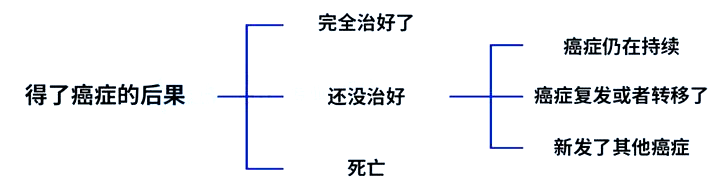

一般来说,确诊癌症后,接下来会出现以下几种情况:

我们重点看下癌症还没治好的情况,万一癌症复发或转移了,又需要一大笔钱去治疗。

在漫长的治疗期间,自己没法工作,家人可能也要辞职来照顾,家里的钱只出不进,长期以往就会拖垮整个家庭。

也正是因为这些原因,保险公司纷纷推出癌症多次赔的重疾险:赔了一次癌症,隔一段时间后还能再赔一次,以此加强重疾险的癌症保障。

如果预算允许,建议在买重疾险的时候附加上这项保障。

B.心脑血管疾病多次赔付

主要针对较重急性心肌梗死、严重脑中风后遗症,一年后复发,均赔付2次,每次给付160%基本保额。

这项保障有必要加吗?非常有必要!

用数据来说话,来看一下2020年上半年保险公司理赔数据:

数据显示:心脑血管类重疾是继癌症之后,第二高发的重疾,例如急性心肌梗塞、脑中风后遗症。

心脑血管疾病除了高发,还很容易复发!

大部分心脑血管疾病,几乎是不能治愈的,主要依靠长期服药来辅助治疗。这也意味着,在患病的几年后,仍处于重疾状态的概率非常高。

针对心脑血管疾病复发的患者,如果能再次获得保险金给付,无异于雪中送炭。

综合以上两个因素,心脑血管多次赔最好附加,而且非常有必要附加。

那福特加重疾险附加了癌症多次赔付、心脑血管多次赔付后,需要多少钱呢?

复星联合福特加重疾险多少钱?

可以看到,附加后的价格上涨了15%-30%,尤其是女性,附加后的价格涨幅更大。

如果家族有心脑血管病史,这款产品可以重点考虑一下。

疾病终末期保险金

18岁前给付累计保费,18岁后给付100%基本保额。

疾病终末期保险金其实可以看作是提前给付的身故保险金,如果最后消费者只想用这笔钱补充家用的,那么不附加也没事,有身故保障就行;

但如果消费者最后想用这笔钱享受最后一段时光的,那么附加上还是非常有用的。

接下来,我们来总结一下福特加重疾险的优缺点。

复星联合福特加重疾险有什么优缺点?

优点:

(1)首次重疾60岁前额外赔100%

(2)重疾分组多次赔付,癌症单独分组

(3)轻中症赔付比例高,中症赔70%保额

缺点:

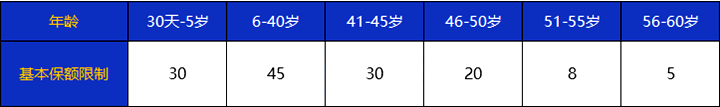

保额有限制

这里整理了福特加重疾险不同年龄段的保额限制情况:

在身体最健康的青壮年阶段,最多也只能买45万的保额,这保额还是少了些,不过还是中意这款产品的话,买了之后可以搭配其他款重疾险,补足保额低这个缺点。

对复星联合福特加重疾险还有疑问或者是想要了解其他产品,点击免费获取方案,不管是否投保都会有保险专家免费为您服务!