如何给家庭支柱买保险?最清晰实在的神级指南!

在大人中更要先保赚钱多的那位,也就是我们常提到的“家庭支柱”,因为TA肩上扛的责任会更重,一旦不幸遭遇极端风险,对家庭造成的经济创伤是最严重的。

如果要给家庭支柱买保险,都需要买哪些保险呢?怎么买?买多少保额合适?今天我们就手把手教大家如何给家庭支柱买保险。

一、家庭经济支柱面临的风险有哪些?

我们都需要给家庭支柱买哪些保险呢?这要从家庭支柱面临的主要风险说起。

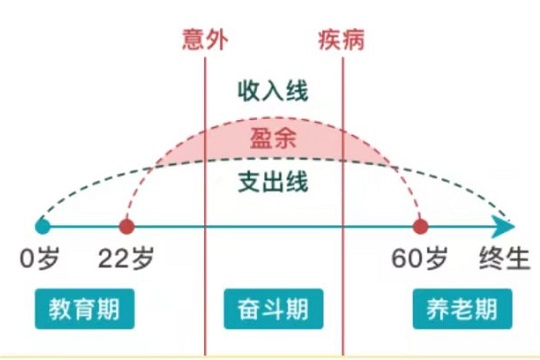

我们先来看看风险草帽图:

图中横轴是我们的生命线,将人生划分为教育期、奋斗期、退休期三个时期,横轴上是我们的收入支出线,体现了我们在不同时期的收支状况。

可以看到,作为一个家庭支柱,我们要在奋斗期这短短的30多年内,完成整个人生的财富积累,并把这部分攒下来的盈余拿去养娃、养老以及赡养老人。

万一我们在奋斗期生了重病或发生意外,那不仅会导致收入中断,还会让好不容易攒下的积蓄源源不断外流,去支撑家庭的日常开支和医疗费用等。

如果现金没撑住,可能会拖垮年迈的父母和稚嫩的孩子……

所以,家庭支柱身上的担子是很重的,面临的风险也是最大的。

而这些风险用一句通俗的话来讲,就是怕病怕死怕失业

1.大病风险

有啥别有病,没啥别没钱,对于一个家庭来说,家庭支柱一场大病,比什么都可怕。

不仅收入来源中断甚至失业,还要拿大把大把的血汗钱填医院的无底洞,全家人的生活水平肯定会受到影响。

2.身故风险

现在的中国家庭,普遍是4-2-1的家庭结构,上面四个老人,下面一个孩子,中间夹着一对夫妻,两个人养五个人,如果脑子一热生了二胎,两个人养六个人,压力山大!

万一夫妻二人有一个人不幸撒手人寰,养活全家人的压力全落在对方一个人肩上,一个人养6个人,这样大的责任和压力,很容易把一个人压垮。

3.失业、投资失败等收入断流风险

作为家庭支柱,一家人大大小小的生活费、孩子的学费、老人的赡养费等这些源源不断的开支都要靠自己来支撑。

而且,这些支出是不会停止的,但收入却是不稳定的。

最近进入经济下行期,金融市场不景气,大厂裁员、中小企业倒闭的新闻也是屡见不鲜,家庭支柱就会面临着收入断流的风险。

一旦断流,孩子的教育和家庭的生活质量都会受到重大影响。

那么,有哪些保险可以缓解家庭经济支柱的焦虑和压力,并且在关键时刻,最大程度减小各种风险对家庭的伤害呢?

二、家庭经济支柱都需要买哪些保险?

下面我们来一一讲解保险的应对方案:

(1)医疗险

医疗险可以用来弥补我们治疗费用的损失。和我们交的医保一样,医疗险也是先看病后报销,报销的钱不能超过实际看病花的钱。

目前市场上的医疗险主要有三大分类

在以上三类保险中,小额医疗险只能解决日常看病花销的一些小费用,在大病面前杯水车薪,属于可买可不买的保险;

中端医疗险中的百万医疗,是能解决大病导致的高额治疗费用的,能帮我们扛住可能对家庭经济造成致命打击的风险,所以要优先考虑。

不过,百万医疗险对应的就医范围仅限于公立医院普通部,而且很多都需要事后报销,有些朋友对医疗的要求更高,不仅仅是要能解决基本看病问题,还要解决就医体验和更多就医资源问题,那就可以直接选择什么是高端医疗险?高端在哪?值得买吗?

此外,需要特别注意的是,由于所有医疗险都是一年一保的,因此医疗险的稳定性非常重要。

如果某个人患病了需要连续几年的治疗,保险公司却在他患病后第二年将这个产品停售了,没办法再续保了,就会让这个人处于非常被动的局面,因为一旦患病就很难买到其他保险了。

所以,选医疗险的时候,一定要看保险公司的服务稳定性,一般来说历史比较久、规模比较大、盈利能力强的公司稳定性会好一些。

建议大家买医疗险,不要只看产品价格,有条件的话选择高端一些的产品,同时配合长期重疾险会更有保障。

(2)重疾险

俗称“大病险”,是以特定的重大疾病为保障对象的一种保险。这些特定重大疾病一般发病率高,治疗费用也高,例如恶性肿瘤、急性心肌梗塞、脑中风后遗症等。

由于重疾险属于给付型保险,达到理赔条件,保险公司能直接给一笔钱,不用像咱们的医保那样拿发票报销,所以重疾险可以用来保障我们因疾病而导致的收入中断损失。

有些人想不明白,为啥已经买了医疗险,还要买重疾险。

因为平常谈到生病,我们大部分人往往只关注到看病花的钱,却忽视了因为看病导致的收入损失,以及治疗后的康复期费用支出。

我们要知道,一个人罹患重疾后,平均有2-3年的失能时期,这段时间不但没有收入,反而还持续不断地往外掏钱去支撑康复和护理等费用。

而这笔钱是无法通过医疗险来报销的,而是需要靠重疾险来帮忙。因此,大家要记住了,重疾险和医疗险相比,更重要的作用在于能解决生病后的收入损失问题。

简单说,医疗险保你往外花的钱,重疾险保你往里赚的钱。

重疾险一般建议保额配置在年收入的3-5倍左右。

如果你年收入在10-20万之间,那么保额至少要在50万以上;如果你年收入就已经达到了50万,那么买50万的重疾对你来说可能就不痛不痒了,所以要进一步利用杠杆做高保额,200万以上可能才够用。

重疾险的选购策略,我们之前有写过专题,大家参看重疾险入门指南,小白学重疾从这里开始这篇即可。

(3)意外险

意外险主要保障的是意外身故、意外伤残、因意外看病住院等,例如跌倒摔伤、被狗咬伤、交通事故、旅行意外等等。其中,因意外看病住院产生的医疗费用,可以凭发票找保险公司报销。

如果因为意外去世或者导致身体残疾,保险公司会直接赔付一笔钱,这笔钱可以自由支配,可以用于逝者家人的生活费用,伤残者的恢复和恢复后的生活费用等。

对于家庭支柱的意外险选购,建议重点关注身故、伤残责任的保额,其他责任相比之下没那么重要,可以往后考虑。

因为这两项风险都会对家庭的收入造成重大、直接的影响,必须得把保额做足才行,至少要达到100万以上。

(4)寿险

寿险是以人的身故为赔偿条件的一种保险,无论是因疾病身故、意外身故还是自然死亡,甚至投保两年后自杀,寿险都能赔付,当然有些寿险还保全残、也保生存责任。

对于家庭支柱来说,意义比较重要的寿险就是定期寿险和终身寿险。

定期寿险是只保几十年的寿险,在这段时间里身故了保险公司会赔钱,但过了保障期后保险公司就不管了。

这类寿险由于保障时间短,杠杆最高,可以用一小部分钱就能买到很高的保额。

终身寿险就是保一辈子的寿险,人最后一定会身故,所以终身寿险就一定会赔。

相比定期寿险,终身寿险赔付的概率大,收的保费当然就会更高。因此,终身寿险带有更多的储蓄性质,更适合中产及高净值家庭做资产增值或者资产传承用。

如果家里经济条件有限,建议给家里的经济支柱配置定期寿险,花很少的钱就可以买很高的保额;如果不差钱,那可以选择储蓄、传承性质更强的终身寿险。

在这里想强调一下,寿险责任对家庭支柱至关重要,因为TA承担了整个家庭的经济重担,一旦身故或全残,对家庭财务的伤害是致命的。

而寿险能最大限度地帮我们扛住这份沉甸的责任,将我们的爱用现实且有效的方式留给家人。

因此,对于相对年轻(预算有限)、责任又重(有大额房贷或大额支出)的家庭支柱,强烈建议你们用定期寿险做高保额。至于如何计算保额,这点我们放在下文详细说。

(5)年金保险

三、家庭经济支柱如何选定期寿险?

在以上这些险种中,寿险对家庭支柱的意义最为特殊,那我们就来重点聊聊如何给家庭支柱配置定期寿险。

其实,买定期寿险就是买保额,因为它的理赔条件非常简单,就是保身故,买多少赔多少。

那么,定期寿险的保额定多少合适呢?我们来看一个案例:

某省会城市成年男性王某,30岁,是家里的唯一经济支柱。王某年收入30万,家庭日常支出每年15万,另外有200万的房贷要还。王某一家三口,孩子两岁,妻子全职在家照顾孩子。另外,父母都已退休,二老都有退休金,暂时不需要王某资助。

王某应该代表了中国很多家庭的现实情况,下面我们就来算一下:如果王某买定寿,需要购买多少保额呢?

首先,房贷200万是肯定要覆盖的,否则房贷还不了,家人连住的地方都没有;

其次,妻子和孩子的生活费用是需要保证的,以10年计算,忽略通货膨胀等因素,妻儿10年的生活费至少需要15万*10=150万。

另外,孩子的教育费用也要解决。王某的孩子刚刚两岁,从幼儿园到大学,按最保守的估计,最少需要50万,当然教育投入无上限,孩子的教育投入不同家庭丰俭由人。

最后,还有父母的赡养费用,王某的父母虽然有退休工资,但是随着年岁渐长,还是需要王某提供一定的赡养费用。所以,在计算定寿保额时,要把父母的赡养费用也计算在内,我们先简单按100万来估算。

我们合计一下,王某需要承担的责任包括4项:

对应的,如果王某给自己买寿险,可以把保额设定为500万。

除了确定保额,定期寿险投保时还有一个重要指标需要确定,保险的保障期限,定期寿险的保障期限定多长好呢?我们还以前面说的王某为例:

王某要承担的主要责任有四项:

我们综合这四项责任,取最大值25年。

也就是说,如果王某购买定期寿险,保障期限至少要设置为25年,或者说他的定期寿险至少要保到55岁。

小沃总结

家庭经济支柱,作为家里的主要收入来源,肩负养活一家老小的重任,容不得半点闪失,他们最需要保险的保护。

家庭支柱需要配置的保险包括:重疾险、医疗险、意外险、寿险,这四类保险足额配齐,才能最大程度减少疾病死亡对家庭的影响,为整个家庭的稳定保驾护航。

这四类保险配完后还有预算,再考虑年金等理财型保险,以解决收入断流风险给孩子教育、自己养老带来的负面影响。

好啦,今天的分享到此结束,希望小沃的文章能够对您有所帮助。如有任何疑问可"免费咨询"!小沃愿为大家一对一详细解答!