身故返现金价值的消费型重疾险,是否不划算?该怎么选?

有些人认为直接买消费型重疾险要更划算,因为消费型重疾险有现金价值,保险期间内身故能拿到现金价值,跟返还保费是差不多的,但保费要便宜不少。

情况真的如他们所说?今天小编就来聊聊消费型重疾险现金价值的问题:

什么是现金价值?

被保人身故后,现金价值怎么处理?

身故返还现金价值是否不划算?

1、什么是现金价值?

保单现金价值,是指带有储蓄性质的人身保险单所具有的价值。

我们所交的长期重疾险的保费,一般来说会随着年龄增加保费增加,尤其是到老年,保险公司承担的风险会越来越大,所以,保费理应随着年龄的增长而逐年增加。

保险公司为了防止投保人在年老后负担不了保费,会采取“均衡费率”,算出总体的保费,然后均摊到每个年龄段,所以在保障的前几年,我们所交的保费是远高于实际保障成本的,这样就有一部分钱“存”在了保单上,用来交年龄大时少收取的保费。

这部分“存”在保单上的钱,就是保单的现金价值,且保单的现金价值,会逐渐增加,再慢慢减少,直到保单失效,合同终止,现金价值就会变为:

如果投保人想中途退保,保险公司就会把保单的现金价值退还。

另外,只有长期型保险才有现金价值,一年期的消费险是没有现金价值的。

2、被保人身故后,现金价值怎么处理?

消费型重疾险一般只保障重疾,没有身故责任。这一类重疾险,被保人身故后,现金价值是怎么处理的呢?

部分消费型产品会把被保人身故后,现金价值的处理问题明确写到合同里。

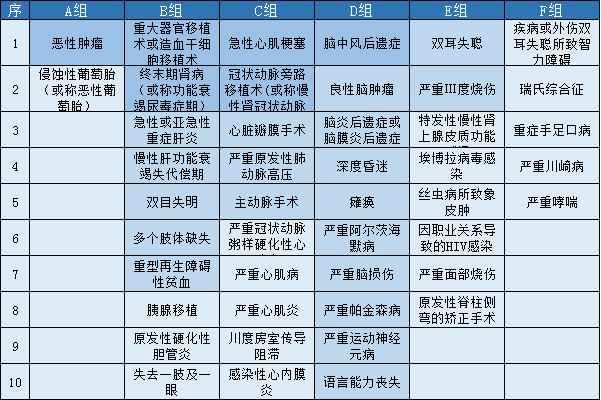

例如老版康惠保、达尔文1号以及在保险条款中有明确说明身故返现金价值:

而其它产品,在合同当中并没有明确的规定。

根据《保险法》,关于现金价值的规定是这样的:投保人解除合同的,保险人应当自收到解除合同通知之日起三十日内,按照合同约定退还保险单的现金价值。

也即是说我们退保是肯定可以获得现金价值的,所以当被保人不幸身故后,投保人只需要直接申请退保,就可以获得现金价值。

不过问题来了,当投保人与被保人不是同一人的时候,被保人发生身故,投保人解除合同,通过这种操作获得现金价值是没有问题的。但如果投保人和被保人是同一人,想要解除合同就不是那么容易了。

小编也曾就这个问题咨询过几家保险公司,回复的结论大致都一样:被保人身故后投保人可申请保单退保,获取现金价值。

处理的过程会有点复杂。由于投保人身故,要变更投保人的话,需要准备投保人死亡证明以及与投保人关系证明等材料。

如果想避免这种情况的出现,小编建议投保时被保人与投保人就不要是同一个人。

当然,还有一个方法就是直接购买带身故责任的产品。但这里涉及到一个问题,身故返还现金价值是否不划算?

3、身故返还现金价值是否不划算?

小编在做重疾险产品测评的时候,部分产品的身故责任是这样的:

若被保险人身故,我们按照以下两者的较大值给付身故保险金,本合同效力终止:

(1)被保险人身故时本合同累计已交保费;

(2)被保险人身故时本合同的现金价值。

简单地说,就是在被保人身故时,保费与现金价值二者择其高的那个赔付。

说白了,就是现金价值不一定比累计所交的保费低。

我们拿可选身故返还累计已交保费的百年康惠保旗舰版作为计算对象,投保案例:

30岁男性被保人,50万保额,保终身,30年缴费。

不附加身故责任:5273/年;附加身故责任:6271/年,相差998/年。

返现金价值与返保费哪个更划算,肯定不是单纯现金价值与保费比较,而是每年省下的身故保险金+现金价值与累计保费比较:

小编测算过几款产品,数据上大致相差无几,现金价值与保费孰优孰劣主要取决于被保人发生身故的时间。

随着中国人生活水平与健康意识的提高,死亡的年龄也在推移。按照目前的情况,大概率身故的年龄段在70-80岁之间。对应康惠保旗舰版的测算结果,自然是身故返现金价值是比返保费要划算。

不过小编一直强调,风险和意外是没有办法预测什么时候会降临,这也是保险存在的价值。所以小编也不会很肯定地说返现金价值比保费更划算,毕竟数据可以计算,但风险和意外是无法计算的。

4、总结

对于无任何身故保障的重疾险产品来说,当被保人身故,退保换取现金价值是多少可以补偿的。

但真的看中身故保障,尤其是家庭支柱,预算充足的话,小编还是建议购买身故返保额的重疾险产品,在风险来临时家庭可以得到更大化的补偿。

预算有限的,小编建议购买消费型重疾险产品,再搭配一款定期寿险,这样就能满足身故保障。