买保险,不同险种的保额应该买多少?看完这篇你就知道了

不过没关系,今天小编就和大家普及这方面的知识,不同险种的保额该买多少就买多少,再也不用担心选择困难症!

人身保险分很多种,主要分为意外险、重疾险、医疗险、寿险,我们今天就围绕着这几个险种总结一下,不同险种的保额应该买多少?

1、意外险

意外险,是指对意外事故导致身故或残疾进行保障,而对意外的定义是外来的、突发的、非本意的和非疾病的客观事件。

买保险就是买保额,不同险种的保额应该买多少?买保险就是买保额,不同险种的保额应该买多少?

意外是不可预见的,而带给家庭的损失却是沉痛的,没有人知道意外何时来,也没有人知道发生的意外会有多严重,正因如此,所以我们才要做好最坏的打算。现在这个社会意外风险率大大增加,一定要配置意外险。

意外险的保额最好是家庭年收入的10倍,覆盖到家庭负债与负担。

家庭年收入在10-30万的,意外险保额最好在50-200万左右,如果是家庭条件比较富裕的可以把保额做到200-500万,毕竟意外险的保费都很便宜,起到的保险杠杆作用也是最大的。比如市面上的复联爱无忧、小蜜蜂都是性价比很高的,一百多块钱50万的保额还含意外伤残、意外医疗。

关于意外险,小编要提醒大家一下,不要买长期意外险,更不要买返还型长期意外险,坑、贵!

2、重疾险

重疾险,顾名思义,就是对重大疾病进行保障的险种。

买保险就是买保额,不同险种的保额应该买多少?买保险就是买保额,不同险种的保额应该买多少?

首先,如果罹患重疾要花费大笔的医疗费用,其次治疗周期长,重疾险的保额不仅要够医疗费用,还要包括康复费用和收入损失费用。

重疾险保额=治疗费用+康复费用+收入损失费用

目前重疾险治疗平均费用约为30万元,因此小编建议重疾险保额最少也要在30万元以上,不然保额过低对于治疗重疾也是杯水车薪,医疗费用都不够更别谈康复费用,收入损失费用。如果是家庭条件比较好或者是一二线城市保额最好在50万元以上,如果考虑到国内医疗水平不够,还想到国外就医那么保额起码做到200万以上。

如果预算不足小编建议大家购买消费型重疾险,保险是消费品不是理财产品,我们要做到保障而不是返本,保险姓“保”,消费型重疾险没有寿险责任,也没有储蓄的作用,所以保费非常低。现在市面上很多消费型重疾险,保额30万-50万,保障到70岁,每年保费才一两千,比如最近的网红重疾险达尔文超越者、超级玛丽旗舰版、康乐一生(2019)版,都是性价比非常高的。

3、医疗险

医疗险和其他险种不同,它是报销型的,花多少报多少,所以医疗险的保额不必要追求太高的保额,保额过高就增加了保费压力,并且医疗险实报实销,切记不要重复购买医疗险。

买保险就是买保额,不同险种的保额应该买多少?买保险就是买保额,不同险种的保额应该买多少?

医疗险为一年期的产品,有社保或者新农合,可以选择百万医疗险作为补充,毕竟小额的住院费用大部分家庭都能承担,一旦是几十万或者上百万的费用开销,对大部分的家庭来说还是比较困难。而百万医疗险也很便宜,比如尊享e生2019,一个30岁左右的青年人,一年的保费在300—400元左右。

4、寿险

寿险,是以人的生死为保险对象,标的是看人是否还在。寿险也分定期寿险与终身寿险,可以满足我们不同的保障需求。

买保险就是买保额,不同险种的保额应该买多少?买保险就是买保额,不同险种的保额应该买多少?

现在中年人是压力最大的一代人,上有父母要瞻养,下有孩子要培养,还有车贷房贷,在这样的高压下,不停的工作才能勉强维持着家庭的开销,如果不幸由于疾病或者意外身故,那么整个家庭都将陷入困境,不堪一击。这就是寿险的意义,虽然很多人不愿提起,忌讳生死,但是寿险的确是很好的死亡保障,帮助家庭支柱继续承担着家庭责任。

因此寿险保额就要包含:家庭债务+子女抚养+瞻仰父母

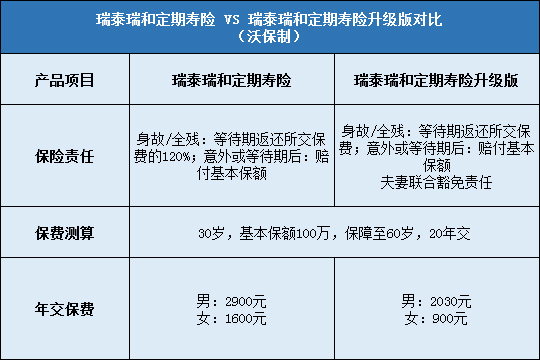

首先保额要够还清家庭债务,其次缓解家庭生活压力。一线大城市保额至少要在100万以上,二三线城市可以适当减少,经济能力允许的情况下可以买更高的保额。寿险推荐招商仁和擎天柱3号、瑞泰瑞和,性价比非常高。

总结:

在保险行业中有两种保额的算法:

双十原则:年缴保费,占家庭年收入的10%左右。保额要达到家庭年收入的十倍。

生命价值法:根据家庭成员现在收入,以及还能工作多少年,就可以预估未来的生命价值。

总结下来就是:

保额=房贷车贷+自己出险后预留的生活费+子女教育金+老人的赡养费等,然后通过购买不同险种达到这么多的保额