复星联合小保倍终身重疾险怎么样?有什么优缺点?

【产品名称】

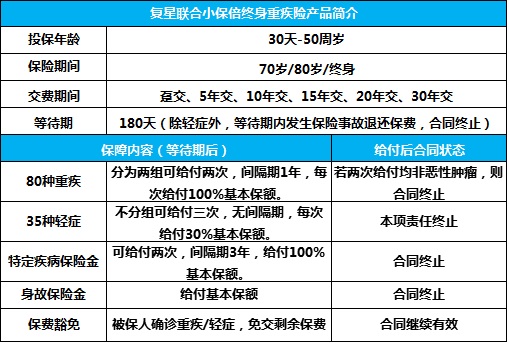

复星联合小保倍终身重疾险

【产品简介】

沃保网提醒:只有在两次重疾赔付中有一次是恶性肿瘤的情况下才会启动特定疾病保险金保险责任。

【产品分析】

亮点:

1、交费期间和保险期间灵活多样

小保倍保险期间有70岁/80岁/终身可选,对应不同费率,消费者可根据自身需求量身定制,而交费期间最长可选30年交,可以最大发挥保费的杠杆性作用,也就是说在相同保额的情况下,交费时间越长,分期保费越低,但却一样可以获得相同的保障。虽然总保费会较高,但是考虑到几十年后通货膨胀等因素,实际上所交保费并不会高出很多。除此之外,对于消费者来说,交费时间越长越容易获得保费豁免,如此可以减轻许多经济压力。

2、等待期内保险责任设计人性化

现在市场上大部分重疾产品都不会承担等待期内的保险责任,被保险人一旦出现保险事故则保险公司退还保费,合同终止,但是小保倍这款产品在等待期内被保险人如确诊轻症,则轻症保险责任失效,保险合同继续有效,依然可以提供重疾等其他方面的保障。

3、重疾保障范围全,赔付次数多

一般重疾可以赔付两次,恶性肿瘤则最多可赔付三次(包括新发复发转移持续等)!需要提醒消费者的是,如果两次重疾赔付均为非恶性肿瘤,则赔付结束后,保险合同终止。但是如果两次重疾赔付有一次为恶性肿瘤,那么间隔期三年后,再得第一组中的10种特定疾病,还可获得2次100%保额赔付。这是这款产品的创新之处,也是一大亮点,毕竟恶性肿瘤是最高发的重疾,而且术后复发的概率高达80%,所以这样的责任条款设置对于被保险人来说是非常有利的。

4、轻症不分组,提升理赔概率

35种轻症不分组,包含轻微脑中风、冠状动脉介入手术、不典型急性心肌梗塞、主动脉内手术,脑垂体瘤等高发轻症,可以赔付三次,每次给付30%基本保额,而且没有间隔期!相较于一般重疾险,小保倍不算低的赔付次数和赔付比例以及没有间隔期的限制可以说是一大亮点!

5、身故保障一律赔偿保额

小保倍没有区分未成年人和成年人,所以未成年人身故的情况下,一般重疾险是给付已交保费,最多是已交2倍保费,但是小保倍是赔付保额的!只要符合《国务院保险监督管理机构》对于未成年人身故保额的限制即可,也就是说:0-10岁(含)未成年人身故最高赔付20万,10(不含)-18岁(含)未成年人身故最高赔付50万!

6、保费豁免,减轻投保人经济负担

小保倍有轻症和重疾双豁免功能,一旦确诊轻症/重疾则免交余期保费,保险合同继续有效。虽然这是很多重疾险产品的标配,但是考虑到这是关系到投保人“钱袋子”的问题,因此也算是可圈可点之处。

7、保费低,性价比高

我们以30岁女性为例,同样50万基本保额,30年交,则不同产品保费如下:

①工银安盛人寿御享人生(80种重疾+30种轻症):年交保费8000元,保障至终身。

②弘康人寿多啦A保(105种重疾+55种轻症):年交保费7770元,保障至终身。

③复星联合小保倍(80种重疾+35种轻症):年交保费:7660元,保障至终身。

从以上对比可以看出在带恶性肿瘤多次赔付或类似的产品中,小保倍的保费是最低的。而在男性或者女性的其他年龄段,即使小保倍的保费相比其他产品会有些许超出,但是考虑到它的保障内容,性价比也是很高的。

缺点:

1、投保年龄范围较窄

小保倍最高投保年龄只到50周岁,相比其他产品,比如御享人生的60周岁和多啦A保的65周岁,范围是小了不少,这会使相当一部分有需求的高龄投保人望而却步,不得不说是一大遗憾。

2、触发特定疾病保险责任有一定门槛

必须是两次重疾赔付中有一次是恶性肿瘤,且间隔期有三年,间隔期较长。而且因为重疾每组只能赔付一次,所以第一组重疾中,若首次罹患了非恶性肿瘤疾病,那么癌症不再赔付,也就无法启动特定疾病保险金责任。不过考虑到恶性肿瘤的高发性,这点也不用特别介意。

【沃保建议】

每款保险产品都会有它自身的优势和不足之处,消费者要做的就是详细了解清楚一款产品之后,再根据自身实际需求来购买。小保倍这款产品对于想防御重疾风险,尤其是癌症风险但是手头又不是特别宽裕的消费者来说,是一个很好的选择!