保险资金奠定多元化投资格局 另类投资成为第一大配置

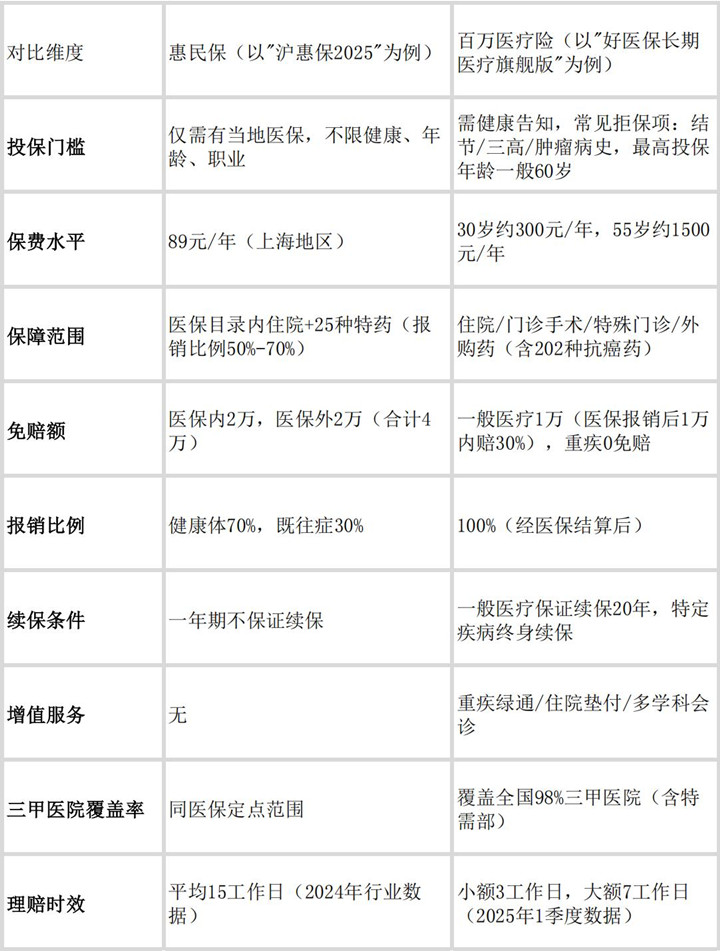

数据显示,今年1至7月,保险资金运用余额为125638.28亿元,较年初增长12.38%。其中,银行存款21774.80亿元,占比17.33%;债券42537.03亿元,占比33.86%;股票和证券投资基金17232.38亿元,占比13.72%;其他投资44094.07亿元,占比35.10%。另类投资首次超越险资配置债券的规模和比重,成为险资配置的第一大类资产。

在保费高速增长、利率下行与资产荒叠加的大背景下,中国保险资产配置结构的演变,反映了国内外宏观经济、金融市场及保险业内在需求的调整和变化。中国保险资产管理业协会执行副会长兼秘书长曹德云分析指出,多元化元配置是国内外资产管理业通行的策略和方法,也是分散风险、促进风险收益平衡、提升市场竞争力的重要手段。就保险资产配置而言,风险特征匹配是基本原则,在此原则下保险资产配置的多元化、分散化、全球化成为国际普遍的做法。

牵手创投机构引资解渴

国家发改委日前发布署名保监会的文章称,国务院发布《关于促进创业投资持续健康发展的若干意见》,进一步鼓励创业投资发展,促进投融资体制创新,推动供给侧改革。保险资金作为重要的社会资本,将继续遵循价值投资和长期投资理念,投资创业投资企业和创投母基金。

《若干意见》指出,保险资金投资创业投资企业,有利于积极发挥保险资金长期投资的独特优势,促进构建“实体创投”的投资环境,助力创业企业发展;有利于培育多元化、多样性创业投资主体,坚持专业运作,创新产品模式,为创业企业提供融资便利,化解“融资难,融资贵”等社会难题;有利于支持保险机构深度参与经济转型,支持大众创业万众创新,坚持社会责任,推进保险资金参与创新型国家建设。

2014年以来,中国保监会相继发布《关于保险资金投资创业投资基金有关事项的通知》和《关于设立保险私募基金有关事项的通知》,允许保险资金投资创业投资基金及设立包括创业投资基金在内的私募基金,专项支持中小微企业发展。保险机构通过完善制度及运作机制、构建投资团队等前期准备,开展创业投资业务已处于快速发展阶段。今年以来,保险业直接或间接投资中小微企业资金规模共计76.5亿元,其中投资创业投资基金26.5亿元,发起设立中小微企业私募股权基金20亿元,发起设立主要投资于中小微企业的股权投资计划30亿元。

首涉PPP 看重稳健收益

近日,中国太平保险旗下子公司——深圳市太平投资有限公司联手呼和浩特市政府授权机构呼和浩特市机场与铁路建设项目办公室、中国中铁股份有限公司就呼和浩特市轨道交通1号线一期工程PPP项目举行了签约仪式。呼和浩特市轨道交通1号线中出现的险资身影,是保监会令2016年第2号出台后的险资首单。据了解,该项目合作期为30年,其中经营期25年,投资回报率相对稳定且有保证,保险资金正是看重这类投资长期稳定收益的优点。

近年,我国基础设施投融资方式发生重大变化,建设主体方面,基础设施建设正由政府投资为主导逐步转向政府与各类社会资金合作、共建,建立风险共担的投资机制方向转变,同时补贴方式的重心也由前期投资向后期采购转变,保险资金参与PPP项目投融资变得可期。

2016年8月1日正式实施的《保险资金间接投资基础设施项目管理办法》明确,保险资金可以间接投资基础设施项目,同时参与PPP项目的投资。一位保险资管负责人指出,由于PPP项目具有合作时间通常长达几十年、投资规模大、投资回报长、收益稳定,被业界认为更加符合保险资金的风险偏好的优质资产;PPP实则为险资提供了一种中长期的资产品种,能够化解其一部分资产负债匹配风险。

有券商发布报告称,基础设施投资计划符合保险资金特性,满足了保险资金配置需求。如债权投资计划平均投资期限为7.54年,平均年收益率为6.65%,极大改善了保险资产配置结构,促进了保险业务的发展。因此险资涉足基础设施投资,可以在一定程度上平滑保险资金投资收益的下行,满足保险资金对另类投资的需求,有效缓解保险资金面临的资产荒和再投资压力。

期待海外投资范围扩宽

目前,保险资金境外投资规模占保险业总资产比例约2%,距离15%的上限仍有较大空间。自2012年下半年来投资范围陆续放宽的险资,渴望更多投资品种的投资资格。

在近日召开的第17届中国精算年会上,保险资管资深人士呼吁,应继续推进保险资金运用市场化改革,拓展投资领域,使保险资金在更广阔的投资范围内实现资产优化配置。例如,通过开放CD(大额可转让定期存单)、债券借贷业务等可以增强流动性管理,增加非银行金融机构债券、PPN(非公开定向债务融资工具)、私募债、永续债等信用品种,新增黄金、国债期货等投资品种。

2014年以来,PPN等私募性质的债券发行规模不断增加,其跟非标风险程度类似,收益差别较小,同时具备更高的流动性,投资起来也更加便利。只是险资目前还没有放开私募类债券的投资,如果放开,对非标的投资会有明显的替代。而配置黄金则可以达到多个效果。某券商分析师指出,黄金与一般性金融资产相关性较低,可以分散资产组合风险。此外,黄金保值性好,可以对抗通胀、通缩以及本币贬值。