重疾最高赔200%保额!复星联合福特加重疾险是真的吗?条款介绍

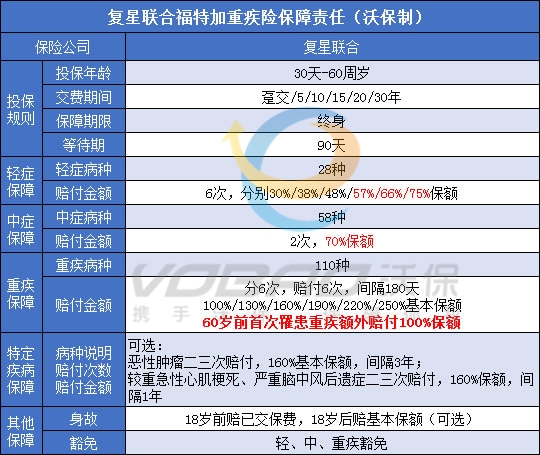

复星联合福特加重疾险是复星联合健康推出的一款多次赔付重疾险产品,这款产品将在2月初上线,是目前值得期待的一款新规产品。重疾险约定60岁前重疾首次出险,额外赔付100%基本保额。也就是说,消费者60岁前重疾出险,最高可获赔200%基本保额赔付。

那么这款产品的保障到底怎么样?重疾赔付6次是真的吗?优缺点有哪些?

复星联合福特加重疾险保什么?

1.投保原则

投保年龄:出生满30天-60周岁,投保年龄范围和大多数同类产品差不多,基本能覆盖大部分人群。

保障期限:终身,可以为消费者提供终身稳定的疾病保障,能避免出现疾病保障空窗期。

最长缴费期限:30年,缴费期限比较长,能有效减轻消费者保费压力。

等待期:90天,和大多数同类产品差不多,等待期不算长。

2.基本保障内容

重疾保障:110种,分组赔付6次,按100%/130%/160%/190%/220%/250%的比例,逐次递增赔付。

此外,被保人如果60岁前患合同约定重疾,还额外赔付100%基本保额,首次最高赔付200%。

中症保障:58种,不分组赔付2次,每次赔付70%基本保额。

轻症保障:28种,不分组赔付6次,按30%/38%/48%/57%/66%/75%的比例,逐次递增赔付。

3.可选责任

恶性肿瘤多次赔付:针对第二、三次恶性肿瘤(前后间隔3年)进行赔付,赔付160%基本保额。

心脑血管多次赔付:针对急性心肌梗和脑中风后遗症有二、三次(前后间隔1年)赔付,赔付160%基本保额。

身故/全残/疾病终末期:未满18岁,赔保费;已满18岁,赔保额。

以上就是复星联合福特加重疾险的保障内容分析。

可以看到,它保障责任比较丰富,赔付比例较高,可以为消费者提供较强有力的疾病保障,比较不错。

且它针对重疾的的确确可以分6组赔付6次,赔付比例和赔付次数都碾压大多数同类产品。

复星联合福特加重疾险有什么优缺点?

优点:

1.提供终身保障

这款产品不同于定期重疾险产品,它能为消费者提供终身稳定的疾病保障,可以让消费者避免出现保障空窗期。

2.赔付比例高

这款产品约定60岁前患合同约定重疾,可额外获赔100%基本保额,在额外赔付BUFF叠加下,最高可获赔200%基本保额。

3.赔付次数多

这款产品针对重疾最多赔付6次,赔付次数基本已经达到重疾险“天花板”,且赔付比例逐次递增,进一步加强了疾病保障力度,比较不错。

不足:

从保障内容来看,复星联合福特加重疾险基本没有太明显的瑕疵,各项保障都比较不错。

但如果非要挑一个缺点,重疾分组赔付可能算一个。

分组赔付相比于不分组赔付,会降低消费者获得理赔的几率。

因为分组赔付是同一分组疾病只赔付一次,只要该分组中任一疾病出现过理赔,那么以后再患该分组疾病,保险公司不予理赔。

复星联合福特加重疾险有必要买吗?

总的来说,复星联合福特加重疾险赔付比例高,约定60岁前重疾出险最少可获赔200%基本保额,能提供较强有力的疾病保障,比较不错。

且它除了提供重疾保障外,还针对轻症、中症和恶性肿瘤等提供保障,保障较为全面。

当然,想获得比较全面的疾病保障,还需要重疾险和百万医疗险搭配使用。

如果对这款产品有任何疑问,或是想咨询其他保障,直接点击“免费获取方案”,会有专业人士为您提供更适合大家的保险方案!