买少儿重疾险最佳时机!少儿重疾险对比一览表2021!哪个好?

比如少儿重疾险的明星产品妈咪保贝已经官宣:1月26日就下架,之后买不到了。为了避免错过给娃买重疾险的最佳时机,今天就聊聊小朋友的重疾险怎么买。

一、少儿重疾险,关键看这3点

小朋友的保险和大人有所不同,有一些针对性的保障,爸妈要更关注。

1、保额至少50万,尽量买到100万

买重疾险就是买保额,买多少,直接赔多少。

小朋友的重疾险,除了考虑治疗费用、营养康复费用,还有父母为了照顾小朋友,请假或放弃工作的损失。

加在一起,建议保额至少50万。

如果在一线城市或父母收入比较高,最好做到100万。

前段日子,在整理一个理赔案例。

一位小朋友去年11月不幸确诊了白血病,当时一家人都陷入了绝望。

但万幸的是,她给小朋友买了2份重疾险,都买了60万保额,同时患少儿特定疾病,像白血病这种,可以赔双倍。

当时保费交了3000多块,这次赔了240万,治疗费误工费基本不用愁了。

作为父母都想用最好的药,最有效的治疗方式,让小朋友少受点苦,但一切都要看钱。

100万的保额,实际都不算多的。

2、选有特定重疾双倍赔的

虽然银保监会统一规范的25种重大疾病的理赔率占到了重疾险的9成以上。

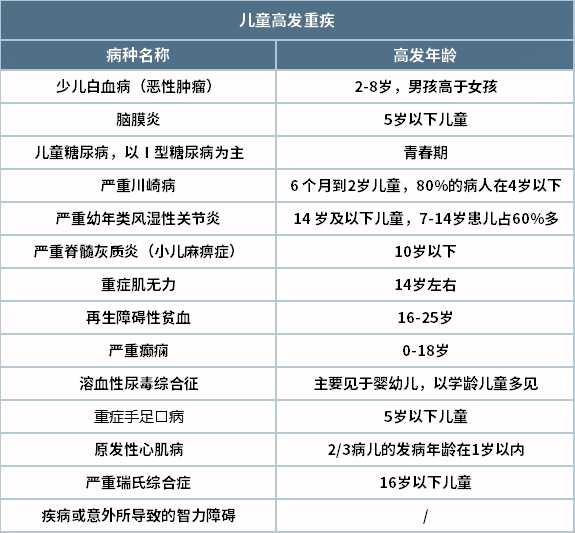

但少儿高发重疾和成人有所不同,拿癌症来说,小朋友更高发的是白血病,而大人是肺癌、肝癌、乳腺癌…

现在一些少儿重疾险,针对以上高发疾病,都会双倍赔付,选产品的时候要留意是否包含。

3、选保定期还是终身?单次赔还是多次赔?

预算够,建议一步到位保终身,并且可以多次赔的。

这样就算重疾理赔过1次之后,还有保障,更安心。

预算一般,可以先买个定期、单次赔的重疾险。

二、少儿重疾险具体买什么?少儿重疾险对比一览表2021!

按照上面的3个挑选技巧,大家根据实际预算、需求,去选择产品,基本都能买上合适的产品。

另外,也给大家分享几个方案,教你用合理的预算,买到高性价比的保障:

预算1000块以下,先上车一份定期的重疾险,晴天保保超越版。

预算2000块左右,妈咪保贝,保终身,少儿高发疾病保障更好。

预算3000块左右,守卫者3号,保终身,重疾可以赔2次,可附加癌症津贴,癌症保障更强。

方案一:适合预算非常有限的家庭,保费每年1000块以内

产品选择:晴天保保超越版

最大的优势:

价格非常便宜,不到1000块,就能搞定60万保额。

重疾保额每2年增加20%,11年后,保额就翻倍。

0岁买60万,11年后保额变120万,且每年保费不变,特别值。

还有高发的少儿特定疾病都有保,赔得也多。

被保险人30周岁及以下,保单前6年额外赔200%保额,6年后额外赔100%保额。

6岁前能多赔120万,6岁后能多赔60万。

另外,轻症和中症赔得也多,轻症赔40%保额,中症赔60%保额。

如果经济紧张或者想给小朋友加保,买它不会错。

方案二:适合预算2000左右,想要少儿特疾赔更多的家庭。

产品选择:妈咪保贝

最大的优势:

少儿特定疾病赔200%,同时5种罕见疾病能赔300%。

上面理赔了240万的案例,其中有一份就是妈咪保贝,买60万保额,赔了120万。

另外,大多产品都没有罕见疾病保障,妈咪保贝相当于额外送的,有总比没有好。

实际罕见病治疗更烧钱,一种叫SMA的罕见病,一针特效药就要70万。

达到理赔条件,可以赔3倍保额,减轻很大的经济负担。

此外,它还可以选择重疾赔2次。

小孩年纪小,未来的日子还很长。

用到多次赔付的概率要比大人高很多,而价格又比成人买多次赔便宜,很划算。

这款产品也官宣了支持择优理赔,预算充足的可以考虑买上。

再提醒一下,妈咪保贝1月26日就会下架,有需要购买的,建议提前考虑。

方案三:适合预算3000左右,想要保障一步到位的家庭

产品选择:守卫者3号-少儿版

守卫者3号少儿版

最大的优势:

和妈咪保贝一样,重疾都可以赔2次。

不同的是,守卫者3号少儿特疾能赔2.5倍,买50万,赔125万。

而且可附加癌症津贴,如果患癌1年后还在治疗,能继续赔。

一共赔3次,每年赔30%保额,买50万,最多能再赔45万。

而其他包含癌症二次赔付的产品,患癌要等3年甚至5年后才能拿到赔偿,间隔时间长。

守卫者3号的癌症津贴,理赔门槛低,就很实用。

三、总结

以上方案可以参考,但每个家庭的经济状况不同,能给小朋友提供的保障也不同,按照实际情况选择适合的就好。

还有,1月31日旧定义重疾险,不管成人、小孩都要全面下架,时间很紧张。

但建议大家都能先明确好自己的需求,把保障责任都搞清楚,买的明明白白。

如果对这款产品有任何疑问,或是想咨询其他保障,直接点击“免费获取方案”,获取更适合您的保险方案!